Mục lục

1. Tổng quan

Thuế nhà thầu có 2 phương pháp tính, phương pháp trực tiếp và phương pháp kê khai.

- Phương pháp kê khai: áp dụng cho nhà thầu nước ngoài có cơ sở thương trú tại Việt Nam.

- Phương pháp trực tiếp: áp dụng cho nhà thầu nước ngoài KHÔNG có cơ sở thường trú tại Việt Nam.

Phần lớn công việc của các bạn kế toán viên gặp phải là tính thuế nhà thầu nước ngoài theo phương pháp trực tiếp, nên phạm vi bài viết này chỉ nói về phương pháp trực tiếp và phía đối tác nước ngoài ở đây là một công ty, không phải là cá nhân.

Cách tính thuế nhà thầu cho cá nhân nước ngoài sẽ được giới thiệu trong một bài khác.

2. Hiểu nhanh cách tính

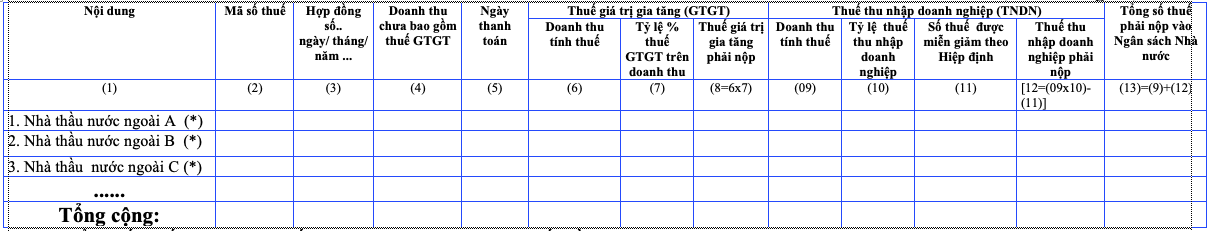

Để hiểu nhanh nhất cách tính thuế nhà thầu theo ta chỉ cần nhìn vào mẫu tờ khai thuế nhà thầu đi kèm thông tư 103/2014 như sau

Chỉ tiêu quan trọng nhất cần xác định là chỉ tiêu “Doanh thu tính thuế GTGT” (Cột 6)

Các chỉ tiêu và số thuế khác đều tính theo chỉ tiêu (6). Xác định được chỉ tiêu này là công việc coi như hoàn thành

3. Hiểu kỹ cách tính

Theo quy định tại thông tư 103/2014, doanh thu tính thuế GTGT (cột 6) là:

a) Doanh thu tính thuế GTGT:

Doanh thu tính thuế GTGT là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT mà Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp, kể cả các khoản chi phí do Bên Việt Nam trả thay Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài (nếu có).

Do đó, bạn cần đọc kỹ hợp đồng và hóa đơn để xác định rõ doanh thu tính thuế.

Trong thực tế, rất nhiều trường hợp hợp đồng và hóa đơn ghi theo 2 cơ sở khác nhau (cuộc sống mà), bạn phải đọc kỹ cả hợp đồng lẫn hóa đơn để xác định cho chính xác.

Khi đọc hợp đồng và hóa đơn , cần chú ý trả lời các câu hỏi sau:

- Trong hợp đồng có đề cập bên nào chịu các loại thuế không?

- Trong số tiền trên hợp đồng là đã bao gồm các loại thuế của Việt Nam chưa? hay không bao gồm bất kỳ khoản thuế nào? hay đã gồm thuế nào và không gồm thuế nào?

- Số tiền trên hóa đơn có phải là số đối tác mong muốn chuyển khoản vào tài khoản của họ không?

- Số tiền trên hóa đơn đã bao gồm thuế nào và không bao gồm thuế nào?

Trường hợp 1: số tiền trên hợp đồng đã bao gồm tất cả loại thuế

Lúc này

Doanh thu tính thuế GTGT = số tiền trên hợp đồng

Trường hợp 2: số tiền trên hợp đồng không bao gồm thuế GTGT, nhưng đã gồm thuế TNDN

Trường hợp này:

Doanh thu tính thuế GTGT = Số tiền hợp đồng (hoặc hóa đơn)/(100% – % thuế GTGT)

Trường hợp 3: số tiền trên hợp đồng không bao gồm bất kỳ loại thuế nào

Trường hợp này khá phổ biến, đối tác muốn chúng ta chuyển khoản đúng số tiền ghi trong hợp đồng vào tài khoản của họ, họ không muốn bận tâm về quy định thuế của Việt Nam. Ta tính như sau:

Doanh thu tính thuế TNDN = số tiền trên hợp đồng (hoặc hóa đơn)/ (100% – %thuế TNDN)

Doanh thu tính thuế GTGT = Doanh thu tính thuế TNDN/(100% – %thuế GTGT)

4. Cách điền tờ khai

Theo các bước trên, ta đã tìm được chỉ tiêu Doanh thu tính thuế GTGT trong cột (6)

Các chỉ tiêu khác ta tính như sau:

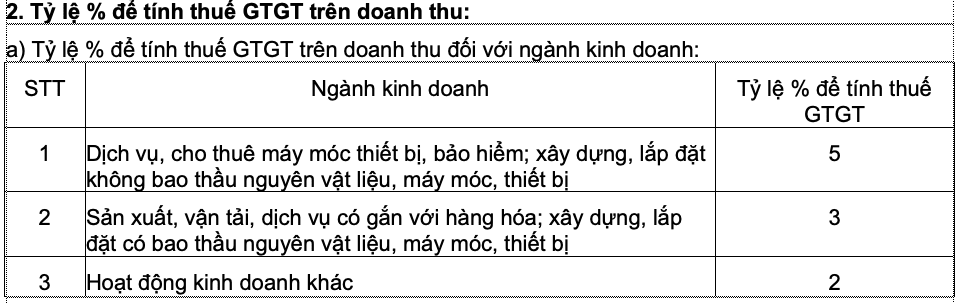

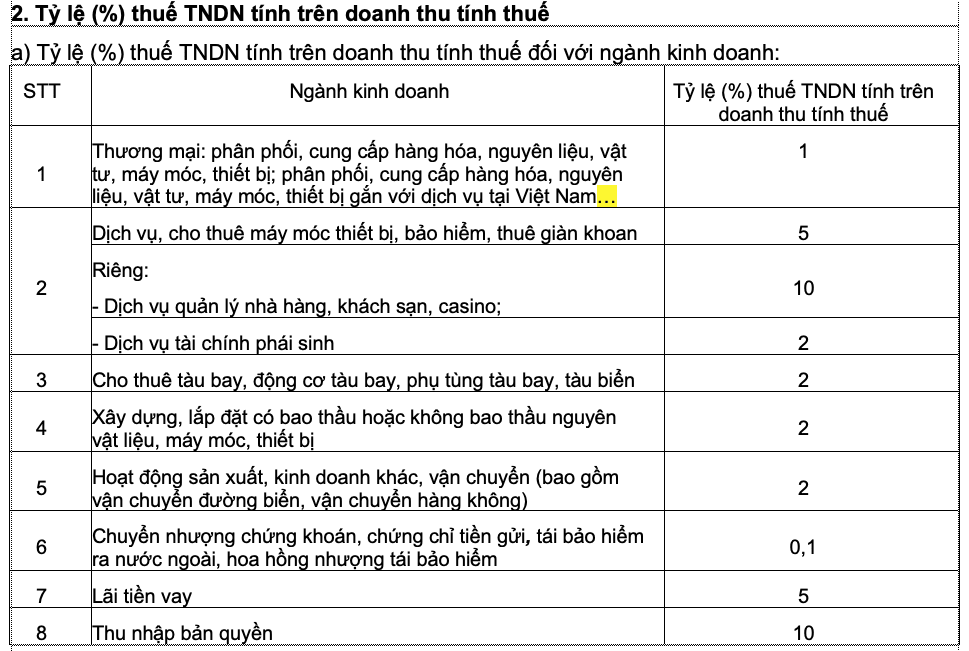

- Cột (7) và cột (10) căn cứ thông tư 103/2014 để xác định tỉ lệ thuế xuất. Đây cũng không phải là việc dễ dàng, bạn phải đọc kỹ quy định.

- Cột (8) = cột (6) * cột (7)

- Cột (4) = cột (6) – cột (8)

- Cột (9) = cột (4)

- Cột (11): 95% trường hợp bạn sẽ không gặp phải, nếu gặp phải, tham khảo bài viết Hồ sơ miễn giảm thuế nhà thầu nước ngoài theo hiệp định để hiểu thêm

- Cột (12) = cột (9) * cột (10) – cột (11)

- Cột (13) = cột (8) + cột (12)